用波浪理論估算美債目標價

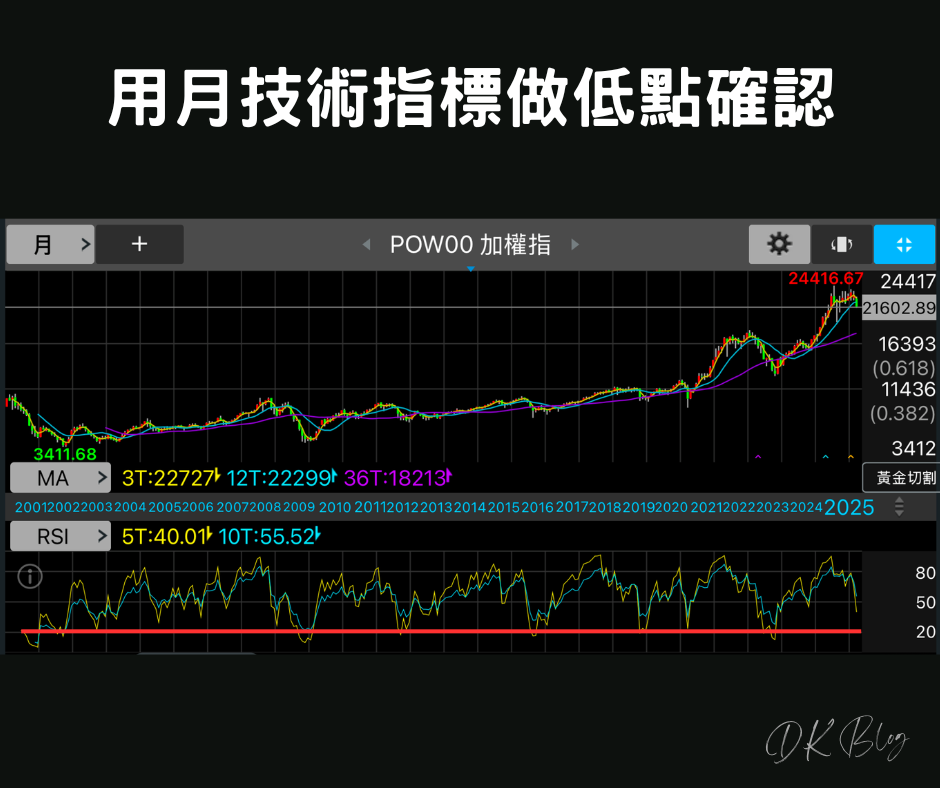

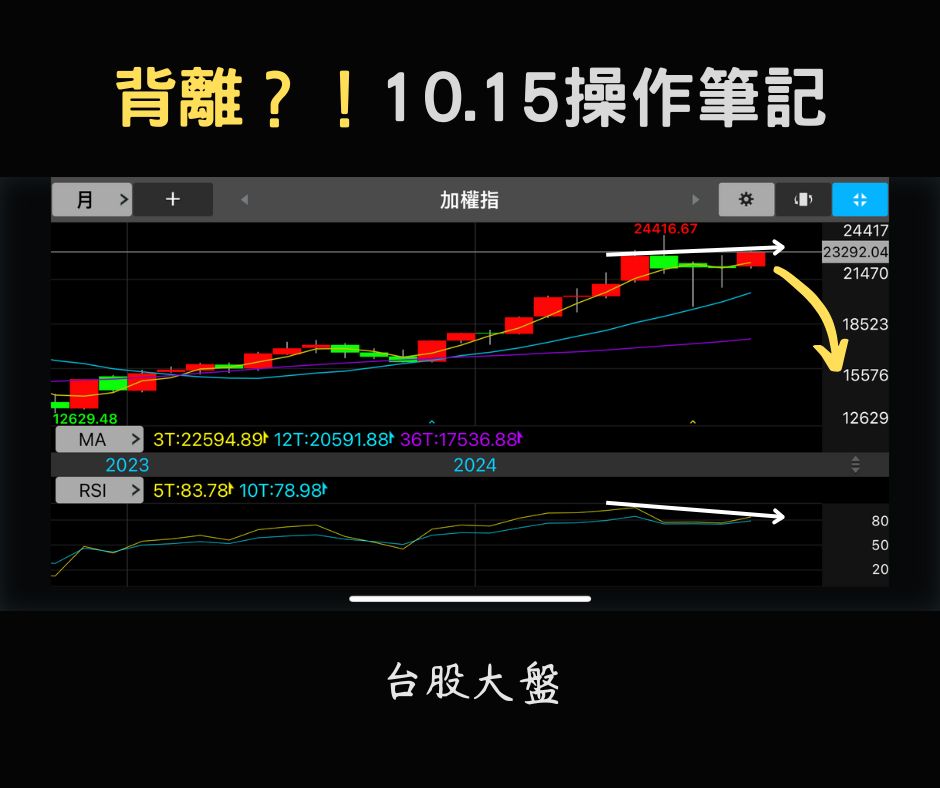

以目前從FedWatch觀察到愈趨明顯的降息預期趨勢,降息前的低點看來是確定不易再跌破。週線視角下的技術指標,也在可能的主升段低點打了雙底,並伴隨成交量突破波浪2的下降趨勢量,在低檔形成黃金交叉;RSI和MACD甚至看得出底部背離的樣貌;再配合月技術指標,RSI與KD分別在2月及4月的低檔形成黃金交叉,以及之前提過,長債最重要的參考均線,年線也開始往上翻揚。隨著股市進入主跌段,債市似乎也悄悄進入期待已久的主升段。政策面上,美國財政部長貝森特拋出333政策,要讓10年期公債殖利率自然下降,長天期債券的價格理當隨之向上發展。...